2023年度_国内上場企業の不動産売買動向と財務指標(ROE・ROA・ROIC・自己資本比率)に関する考察

ククレブ・アドバイザーズ株式会社のシンクタンク部門であるククレブ総合研究所では、上場企業による不動産売買動向と財務指標との関連性について、日常的に分析を行っている。当該レポートでは2023年度(2023年4月1日~2024年3月31日)の不動産売買実績を踏まえ、ROE(自己資本利益率)、ROA(総資産利益率)、ROIC(投下資本利益率)、自己資本比率の4つの財務指標に着目し、これらの指標と上場企業による不動産売買の動向にどのような関連性や傾向があるかについて調査を行った。

2022年度の分析結果はこちら

2021年度の分析結果はこちら

なお、財務指標については2024年4月19日時点での最新の有価証券報告書記載の財務諸表データを活用、不動産売買動向については2023年4月~2024年3月の期間において上場企業が適時開示を行った固定資産の譲渡および取得に関わるリリースに準拠し、当社の一定の基準および操作の下で分析を行った。

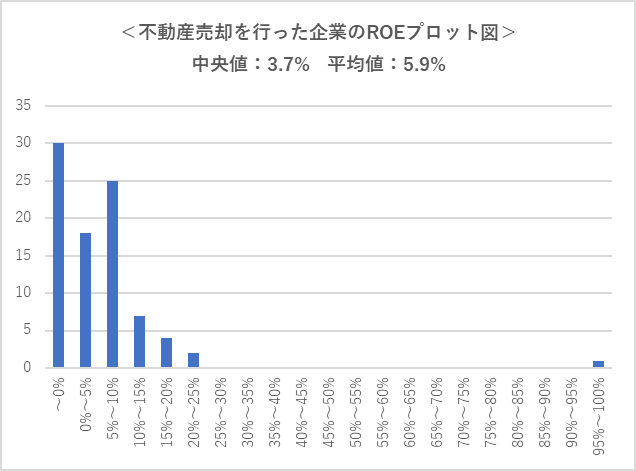

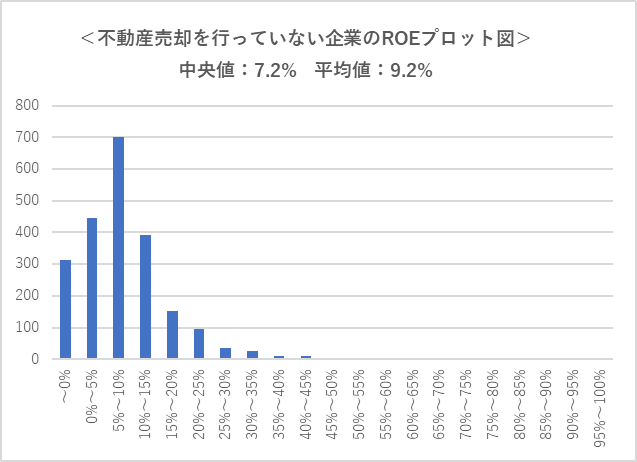

ROE:不動産売却を行う上場企業の特徴・中央値・平均値(2023年度)

不動産売却した企業のROEを見ると、中央値が3.7%、平均値が5.9%(2022年度:中央値2.9%、平均値5.2%)に対し、不動産売却を行っていない企業は中央値が7.2%、平均値が9.2%(2022年度:中央値7.4%、平均値9.1%)と両者には大きな開きがあり、2022年度同様、不動産売却を行った企業ではそうでない企業に比べて、著しくROEが低い水準にあった。

また、不動産売却を行った企業のうち、ROE8.0%未満であった企業は売却企業数全体の74%と高い比率を占めており、2023年3月31日にリリースされた東証による「資本コストや株価を意識した経営の実現に向けた対応等に関するお願いについて」と題した上場会社への通知にもとづき、資本収益性を意識した施策として、企業不動産の売却を試みたものとみられる。

ROE(自己資本利益率)(%)=当期純利益÷純資産×100

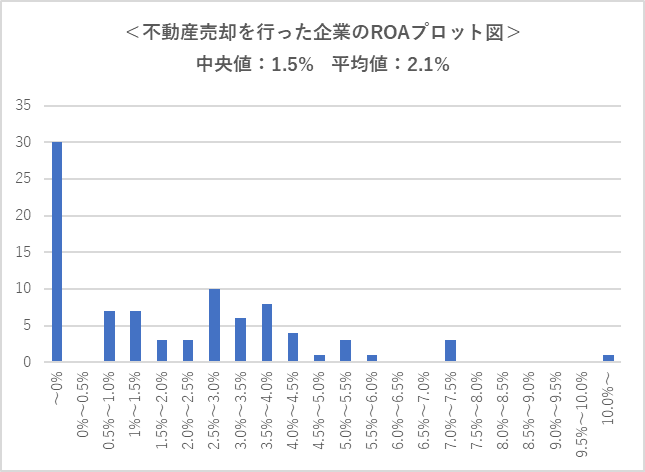

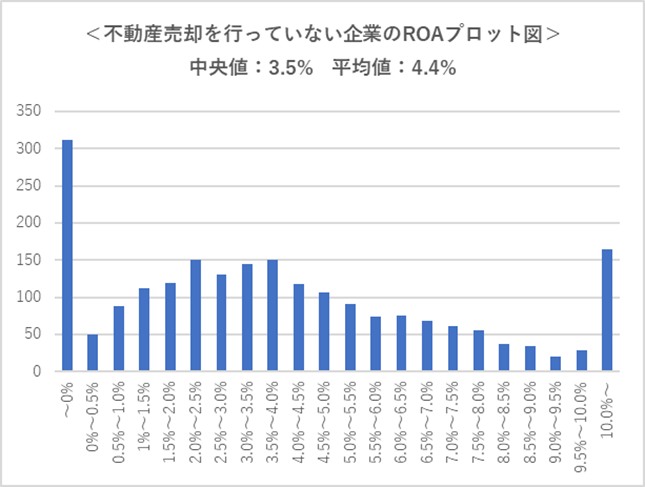

ROA:不動産売却を行う上場企業の特徴・中央値・平均値(2023年度)

続いて不動産売却を行った企業のROAを見ていくと中央値が1.5%、平均値が2.1%(2022年度:中央値1.4%、平均値2.1%)となっており、不動産売却を行っていない企業は、中央値が3.5%、平均値が4.4%(2022年度:中央値3.5%、平均値4.4%)と、2022年度と中央値・平均値ともに大きな変化は見られなかった。グラフの分布状況においても2022年度と類似の傾向を示しており、不動産売却を行った企業のうち優良とされるROA5.0%以上を示した企業は全体のわずか9%と、不動産売却企業・非売却企業のROA中央値・平均値の差異はROEと比べると限定的な開きではあるものの、ROAにおいても、一定の関連性がみてとれる結果となっている。

ROA(総資産利益率)(%)=当期純利益÷総資産×100

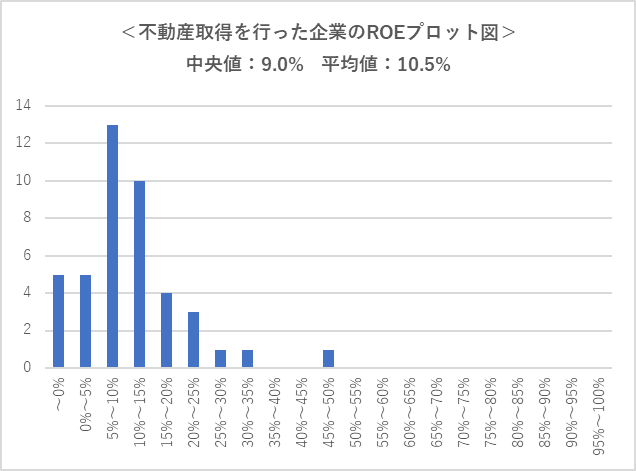

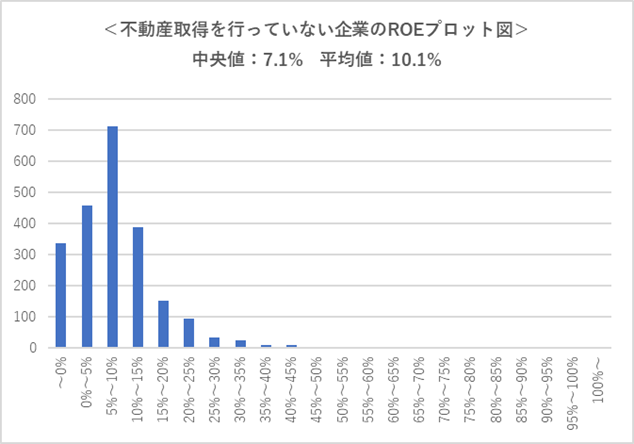

不動産取得を行う企業のROE・ROAの動向・中央値・平均値(2023年度)

これまで、不動産を売却した上場企業に注目していたが、不動産を取得した上場企業に目を向けると、不動産取得を行った企業のROEは中央値9.0%、平均値10.5%(2022年度:中央値12.4%、平均値12.2%)、一方、不動産取得を行っていない企業のROEは中央値7.1%、平均値10.1%(2022年度:中央値7.2%、平均値8.9%)となっており、2022年度の調査時においては不動産取得・非取得企業での数値に開きが出ていたが、2023年度においてはその開きが縮まる結果となった。

なお、不動産取得を行った企業のうちROE8.0%以上の数値を示す企業は約60%(2022年度同様)にのぼっており、資本コストを意識した不動産投資戦略をとっているものと推測される。

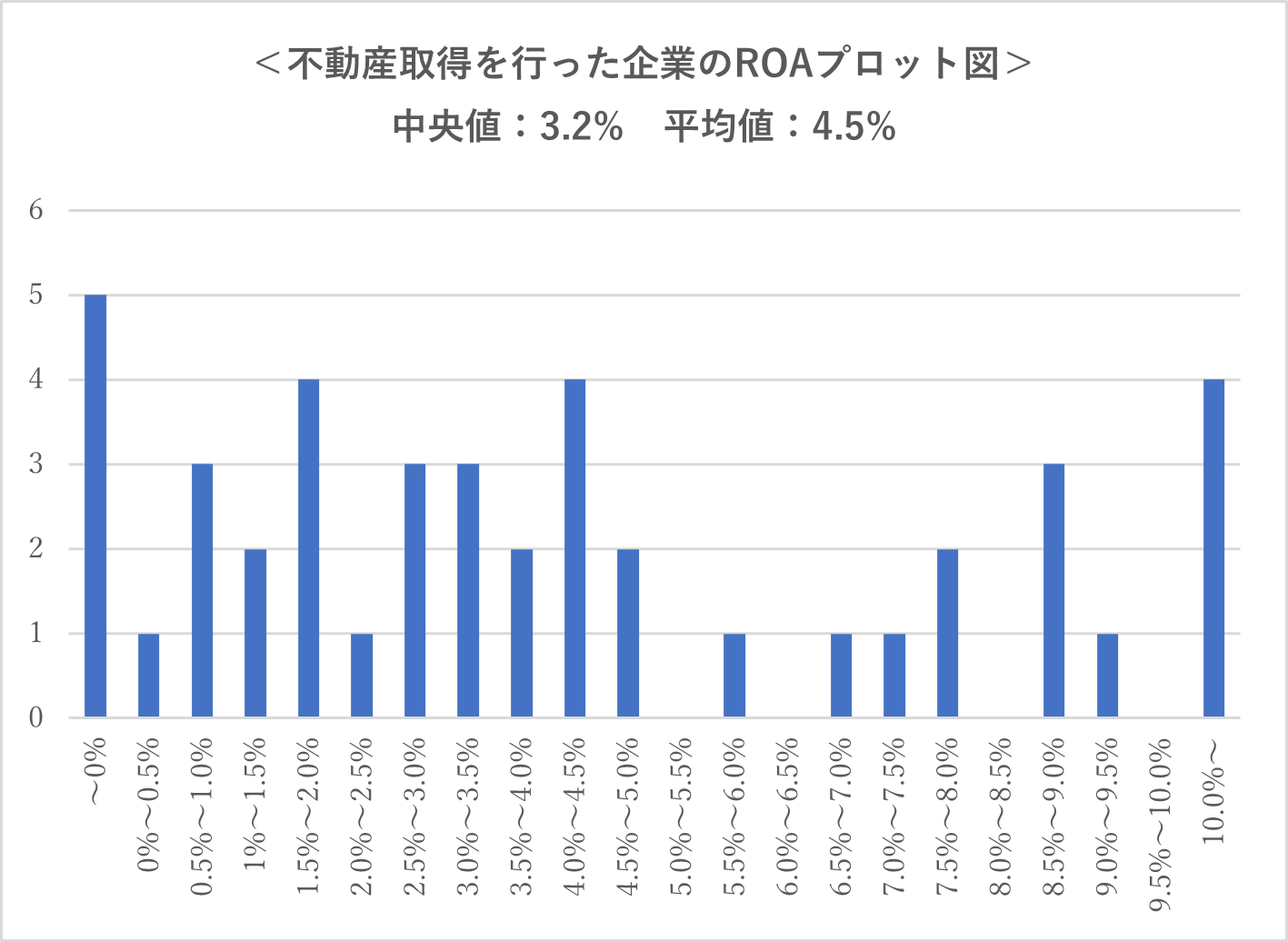

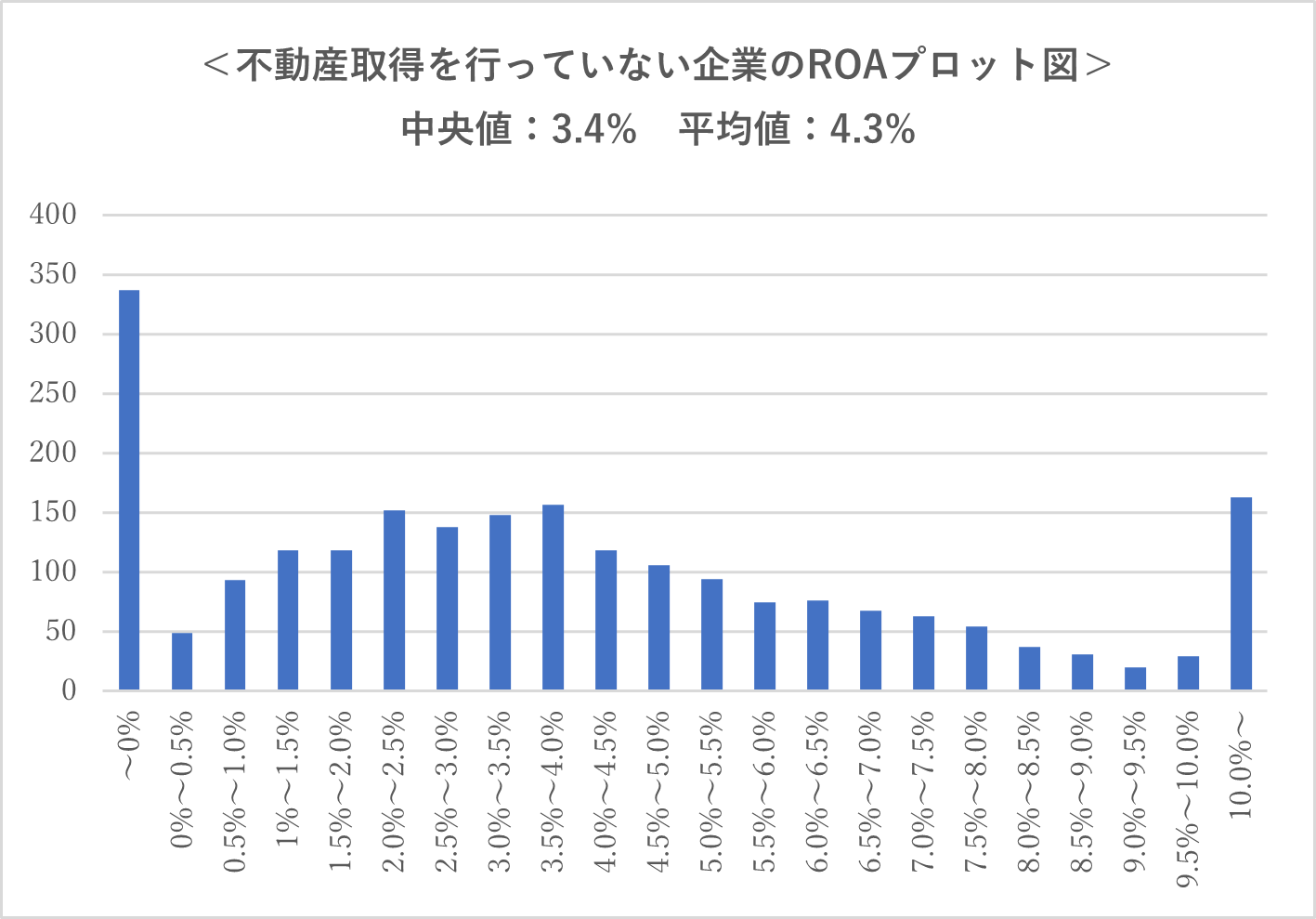

次にROAを比較すると、不動産取得を行った企業は中央値3.2%、平均値4.5%(2022年度:中央値約3.4%、平均値約4.2%)、不動産取得を行わなかった企業は中央値3.4%、平均値4.3%(2022年度:中央値約3.4%、平均値約4.2%)と2022年度同様に不動産取得・未取得企業での数値差異が出ない結果となっており、不動産取得企業とROAという財務指標との関連性について、特筆すべき点は認められなかった。

ROIC:不動産売却・取得を行う上場企業の特徴・中央値・平均値(2023年度)

ROICとは、事業に投下した資金から本業利益をどれだけ生み出せたかを示す、企業の「稼ぐ力」を測ることができる指標であり、昨今「ROIC経営」という言葉も聞かれるようになり、ROICを経営指標として活用する企業が増えている中で、ROICと不動産売却の関係性についても当研究所では当初から注目をしてきたトピックである。

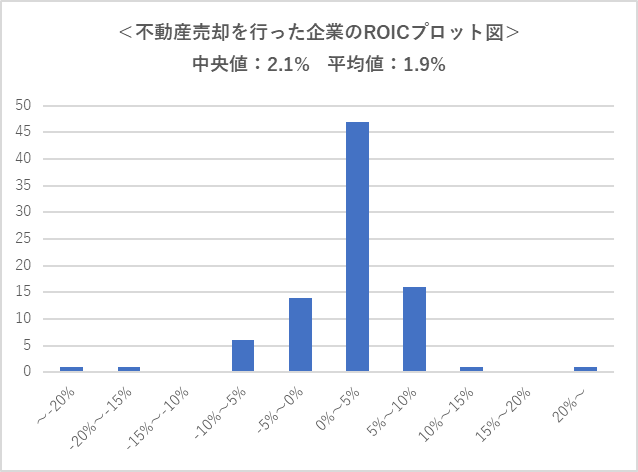

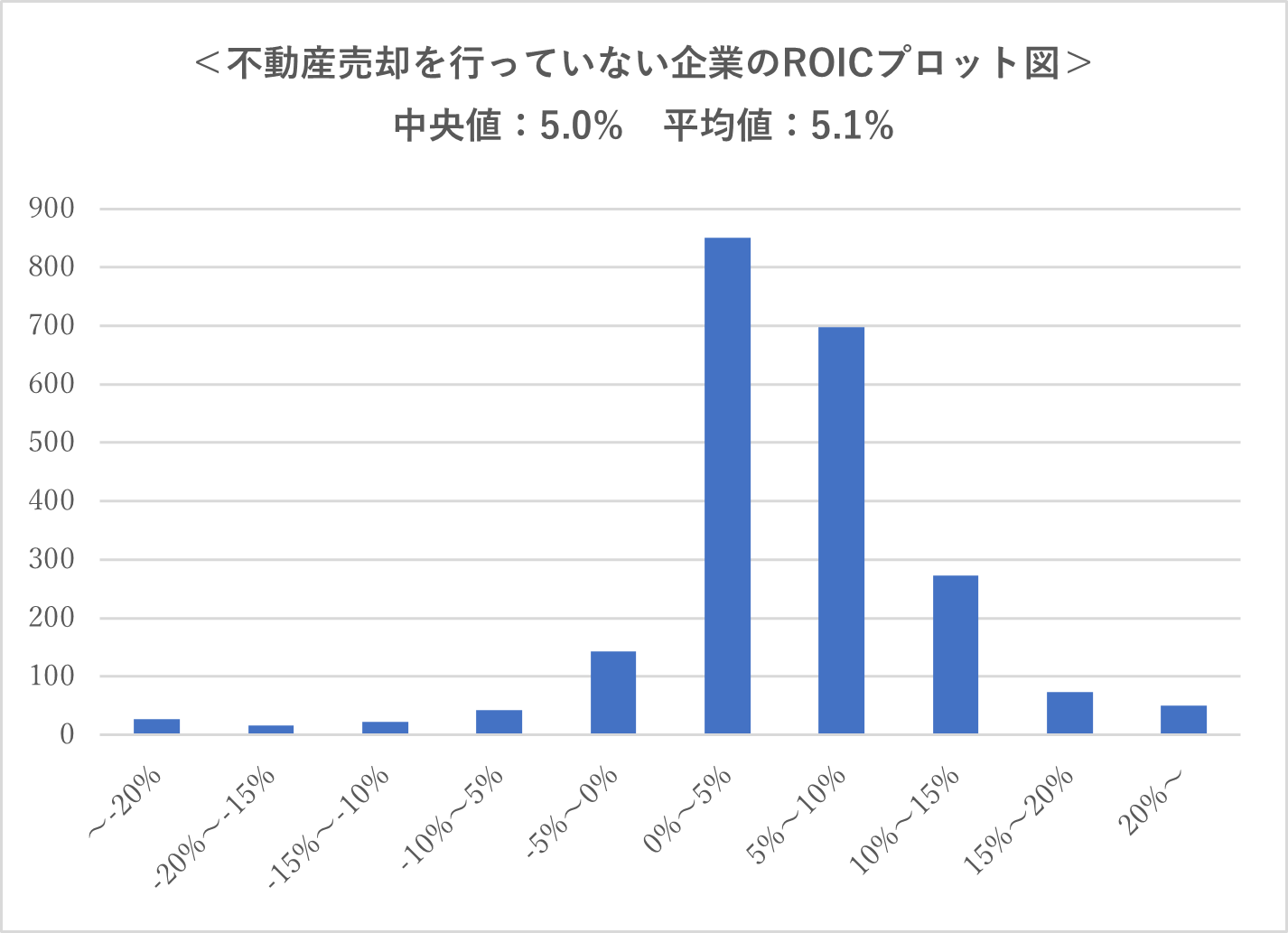

2023年度において不動産売却した企業のROICは中央値が約2.1%、平均値が約1.9%(2022年度:中央値約2.3%、平均値約1.1%)であったのに対し、不動産売却を行わなかった企業は中央値が5.0%、平均値が5.1%(2022年度:中央値約4.8%、平均値約4.6%)と、数値の乖離が認められた。また、一般的に望ましいといわれているROICの数値は7.0%以上であるが、2023年度の不動産売却企業のうち、ROIC7.0%未満であった企業は94%にも達し、不動産売却によりキャッシュ創出による本業への投資加速、借入金返済による有利子負債圧縮、という両面の効果が期待できることからも、ROICと企業における不動産売却の意思決定には一定の関連性があると言えよう。

ROIC(投下資本収利益率)(%)=税引き後営業利益÷投下資本(有利子負債+株主資本)×100

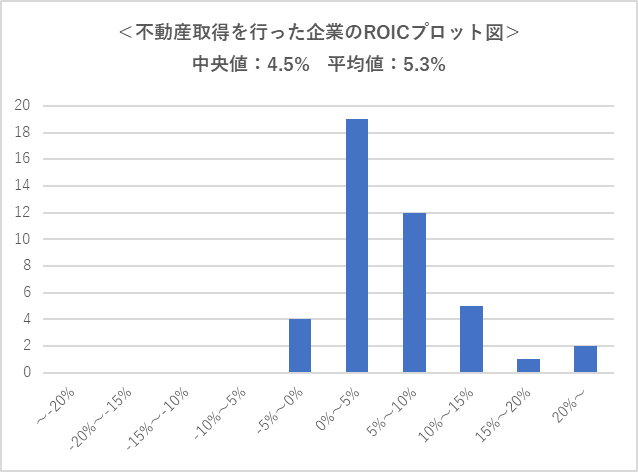

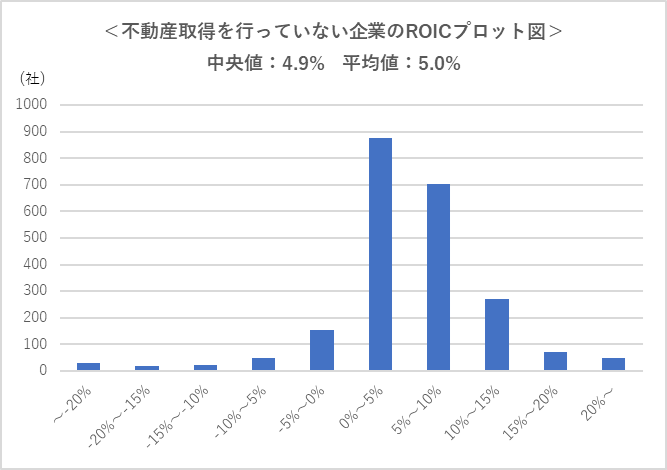

また、不動産取得を行った企業と行っていない企業のROICを比較すると、不動産取得を行った企業では、中央値が4.5%、平均値が5.3%(2022年度:中央値5.5%、平均値2.4%)となっているのに対し、不動産取得を行っていない企業では、中央値が4.9%、平均値が5.0%(2022年度:中央値4.6%、平均値4.4%)となっており、不動産取得の意思決定とROICについての牽連性は強く確認出来ない結果となった。

自己資本比率:不動産売却を行う上場企業の特徴・中央値・平均値は(2023年度)

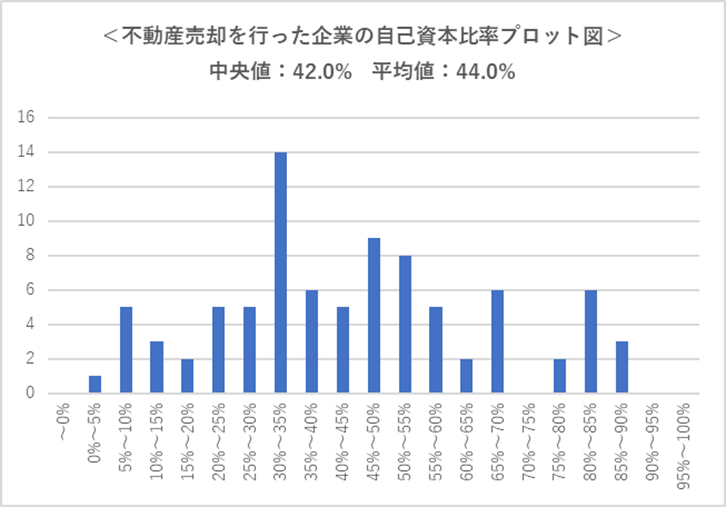

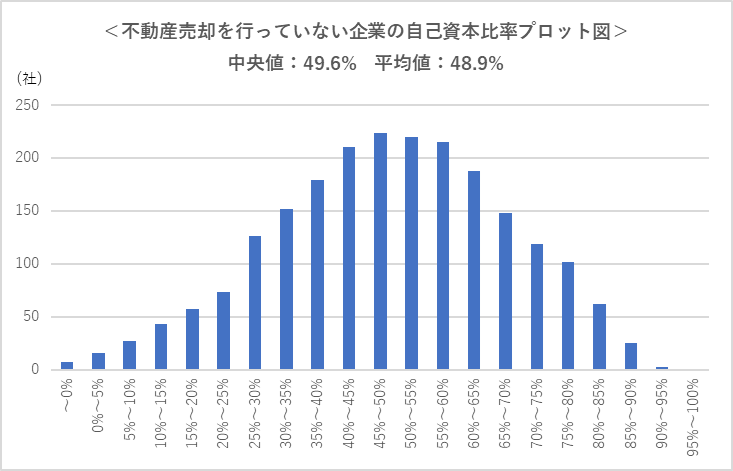

最後に、不動産売却を行った企業と行っていない企業の自己資本比率を比較していく。不動産売却を行った企業の自己資本利益率は中央値が42.0%、平均値が44.0%(2022年度:中央値41.3%、平均値41.6%)、不動産売却を行っていない企業は中央値49.6%、平均値48.9%(2022年度:中央値49.9%、平均値48.9%)という結果であった。分布状況として、不動産売却企業は30-35%に突出して集中し自己資本比率50%未満に63%の売却企業が集積しており、一方で不動産売却を行っていない企業は自己資本比率50%を境に均等分布となる結果となった。

日本企業は元来より海外企業に比べ自己資本比率が高い傾向(=キャッシュを貯め込む)にあり、借入金などによるレバレッジ効果を上手く活用できていないことで知られているが、新規の不動産投資に際しても、不動産を売却または借入をしてキャッシュを創出するまでもなく、手元資金を活用する傾向が高いことからも、自己資本比率の高低と不動産売却には一定の関連性があると言える。

不動産売却企業を分析・推測するなら引き続きROEとROICに注目

以上、2023年度の不動産売買実績に基づく4つの財務指標(ROA・ROE・ROIC・自己資本比率)に関する関連性分析を行った。結果としては2022年度の調査と大きな変化は生じておらず、ROEおよびROICが引き続き注目すべき財務指標であると言える。

上場企業の開示資料のうち、中期経営計画(以降、「中計」)というものがあるが、中計には企業が投資家に対し3-5年程度のスパンで目指すべき姿と達成すべき財務指標の目標を記載していることが多く、今回触れたROEやROICといった財務指標も登場することから、各企業の中計におけるこうした指標にも注目頂きたい。

企業経営においては、不動産の売却・取得はB/SやP/Lに一定のインパクトを与えることから、結果的に企業不動産戦略(CRE)は投資家の評価を左右する重要な経営資源となっている。

企業の経営戦略を担うご担当者におかれては日頃から企業不動産の最適な保有・利用方針を経営戦略・財務戦略と合わせて日頃からCRE戦略の構築を頂くとともに、企業不動産に関する営業を行うご担当者におかれては、企業の個別の経営課題に寄り添い、課題解決を促す提案を是非行って頂きたい。

ククレブ総合研究所では、引き続き不動産売買と財務指標との関連性について調査を行うと共に、上場企業の開示する資料より読み取れる最新の経営トレンド情報を発信して参ります。

免責事項

当レポートは、情報提供を目的としたものであり、投資勧誘を目的としたものではございません。また、本内容は現時点での判断を示したに過ぎず、データ及び表現などの欠落、誤謬などにつきましては責任を負いかねますのでご了承ください。当レポートのいかなる部分もその権利はククレブ・アドバイザーズ株式会社及びククレブ・マーケティング株式会社に帰属しており、電子的または機械的な方法を問わず、無断で複製または転送などを行わないようお願いします。

監修

ククレブ・マーケティング株式会社 CEO

大手事業法人のオフバランスニーズ、遊休地の活用等、数々の大手企業の経営企画部門、財務部門に対しB/S、P/Lの改善等の経営課題解決を軸とした不動産活用提案を行い、取引総額は4,000億円を超える。不動産鑑定士。

2019年9月に不動産Techを中心とした不動産ビジネスを手掛けるククレブ・アドバイザーズ株式会社を設立。

2021年10月にはデータマーケティング事業を主軸としたククレブ・マーケティング株式会社を設立し、現在に至る。

ご登録、またはログインして続きを読むことができます。

無料会員のご登録、またはログインはこちら ※無料会員にご登録頂くことで有益なコンテンツをお使いいただけます。