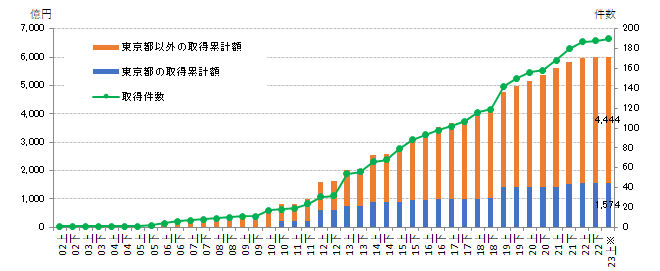

底地の流動化2023上期~J-REITの底地取得は累計190件(6,018億円)に拡大~

J-REITの底地の取得累計金額

J-REITの底地取得は2023年2月末時点で累計190件となり、取得累計額は6,018億円に達している。取得累計額をエリア別でみると、東京都は1,574億円、東京都以外が4,444億円であり、1物件あたりの平均取得金額は東京都が28件で平均56億円、東京都以外は162件で平均27億円となっている。

図表1)J-REITの底地取得累計件数と取得累計金額

公表資料に基づきティーマックス作成 ※23上は2月まで

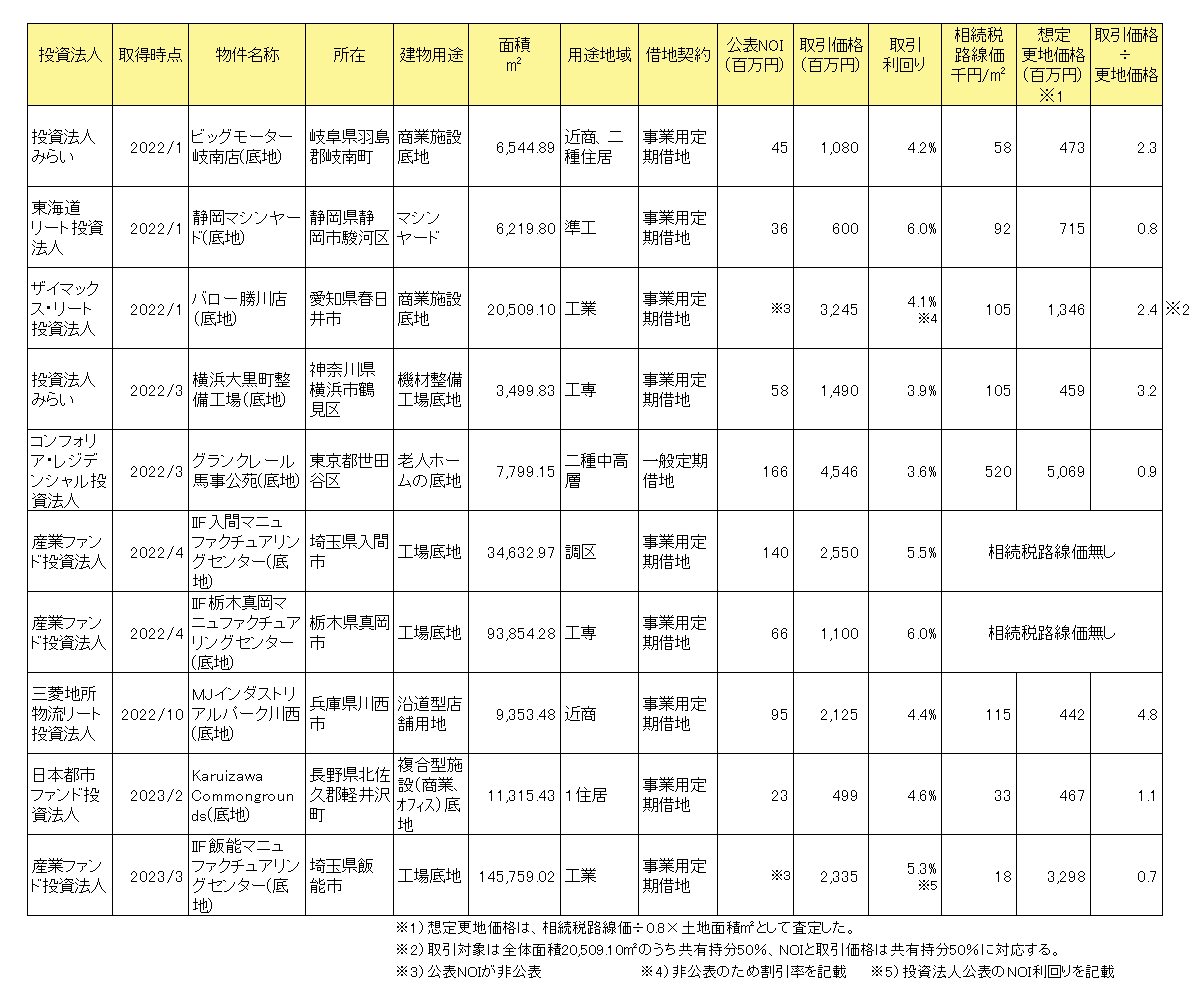

最近の底地取引動向

【図表2】は2022年1月から2023年3月末までの底地取得10件についてまとめた。建物用途は工業系(マシンヤード、整備工場倉庫)が5件、商業施設が3件、その他(シニアアセット、複合用途)が2件となり、一層の多様化が進んだ。取引利回りは公表NOI÷取引価格として計算し最小3.6%から最大6.0%となっている。

図表2)2022年1月以降J-REITが取得した底地

底地の取引の理由と売却事例

底地の取得理由としては、①建物保有に係る管理や運営コストの負担がない、②多くはテナントとの長期の事業用定期借地契約であり、キャッシュフローが安定的である、③費用は土地の公租公課のみの場合が多く、建物保有と比べて経費率が低い、④契約期間満了後に更地として返還される、⑤建物の減価償却がないため、投資家に対する配当性向が高くなる等がある。新型コロナウイルス禍では安定的なキャッシュフローを確保する理由で底地への投資意欲は依然として強いと感じる。J-REITのほか私募ファンドや私募リートなどによる取得も多く、ポートフォリオ戦略として底地を組み入れる案件は多くなっている。

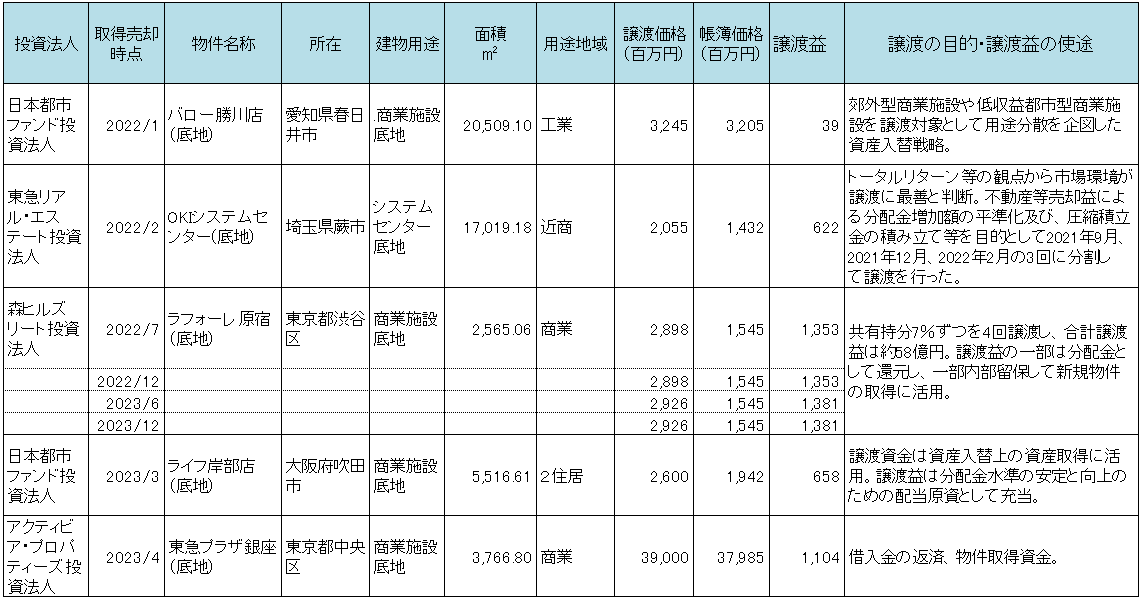

一方、不動産運用戦略面から底地売却の事例も見受けられる。底地利回りが低下することで譲渡益が得られやすい市場環境下では、譲渡益の使途として配当原資、借入金の返済、内部留保として新規取得に活用したりする動きもみられる。【図表3】では2022年以降の主な底地売却事例を示している。特に直近の大型売却となった東急プラザ銀座(底地)は、準共有持分30%の売却であり、ポートフォリオ全体の収益性改善を目的とし、譲渡益は借入金の返済によるLTVコントロール、新規取得物件資金に充当するものとなっている。

図表3)2022年以降J-REITが売却した底地案件

公表資料に基づきティーマックス作成

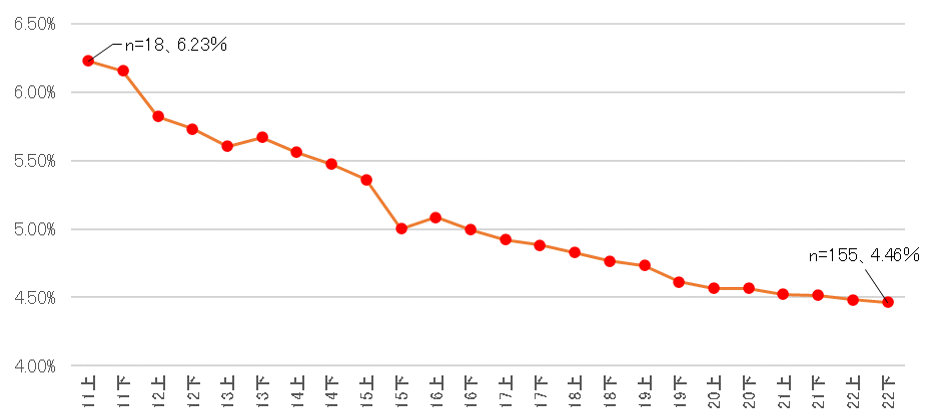

J-REIT保有物件の利回りは低下傾向

【図表4】にてJ-REITが保有する全ての底地物件につき、当社の査定NOI÷期末鑑定評価額で算定した利回りを6か月ごとに集計した。このデータによると2022年下期(7月から12月末時点)の155物件の平均は4.46%まで低下した。

図表4)J-REITが保有する底地の利回りの推移

公表資料に基づきティーマックス作成

免責事項

当レポートは、投資判断のための情報提供を目的としたものであり、投資勧誘や特定の銘柄への投資の推奨を目的としたものではありません。内容は現時点での判断を示したに過ぎず、データ及び表現などの欠落、誤謬などにつきましては責任を負いかねますのでご了承ください。当レポートのいかなる部分もその権利は株式会社ティーマックスに帰属しており、電子的または機械的な方法を問わず、無断で複製または転送などを行わないようお願いします。

株式会社ティーマックスは、累計2万件の不動産デューデリジェンス実績をもつ不動産評価会社です(不動産鑑定業 東京都知事(4)第1823 号)。

不動産評価のリーディングカンパニーとして、全国のオフィス、住宅からオペレーショナルアセットまで多様な投資用不動産の評価サービスを提供すると同時に、調査研究事業では不動産投資インデックスの開発・配信や、不動産マーケット全般の調査・分析を行っています。

「マーケット・レビュー」は、ティーマックスがさまざまな角度から不動産市況を分析、紹介するレポートで、奇数月20日(休日の場合翌営業日)に配信しています。

その他のレポートは株式会社ティーマックスのホームページ「レポート」で公表しています。

<提供:本件に関するお問い合わせ>

株式会社ティーマックス

〒100-0011 東京都千代田区内幸町2-2-1

日本プレスセンタービル

TEL:03-5501-2950 FAX:03-5501-2951

E-Mail:ff_t@tmaxv.co.jp