財務レバレッジとは?計算式や分析のポイント、効かせるメリット・デメリットを分かりやすく解説

財務レバレッジとは、借入金や社債などの他人資本をテコとして活用することで、自社の総資産を増やす手法や数値のことです。企業の財務分析を行う際に用いられる重要な指標の一つとなります。

今回は、財務レバレッジの計算式や、数値から経営上の状況をどう判断するべきか、財務レバレッジの適正値や業種別平均値、企業におけるメリット・デメリットなどを分かりやすく解説します。

財務レバレッジとは

財務レバレッジとは、借入金や社債などの他人資本をテコとして活用することで、自社の総資産を増やす手法や数値のことを指します。

レバレッジ(Leverage)とは英語で「テコの原理」という意味を指します。テコの原理とは、小さな力で大きな力を発生させることができる原理のことです。

つまり、財務レバレッジとは他人資本をテコとして活用して自社の総資産を増やし、その総資産を運用して収益の最大化を目指す手法です。

数値は、総資産を自己資本で割ることで算出します。財務レバレッジは自己資本比率の逆数にあたり、企業の負債の比率や他人資本への依存度を示す重要な指標です。

財務レバレッジの計算式

財務レバレッジの計算式は、次の通りです。

財務レバレッジ(倍)=総資産(円)÷自己資本(円)

例えば、A社の自己資本が5,000万円で、総資産が1億円の場合、計算式は1億円 / 5,000万円=2となり、財務レバレッジは2倍となります。

財務レバレッジから経営状況をどう判断するべきか

財務レバレッジは、高ければ高いほど自己資本比率が低く、借入金や社債といった他人資本への依存度が高いことを意味します。一方、財務レバレッジが低いことは、自己資本比率が高いことを意味します。

財務レバレッジの倍率が高いと負債過多となり財務リスクが増大するので注意が必要ですが、「財務レバレッジの倍率が低い=優良企業」とは限りません。

もちろん自己資本率が高いということは資金の安定性や経営の安定性の評価に繋がります。例えば、キャッシュフローが安定している業界の企業においては、負債比率を低く保つことが一般的です。

しかしながら、ベンチャー企業など成長率を重要視する企業においては、財務レバレッジを高めて資金調達を行い、事業拡大や新規投資をすることで成長を目指す場合もあります。

つまり、財務レバレッジから経営状況をどう判断するべきかは、企業の状況や戦略に合わせて総合的に分析する必要があります。

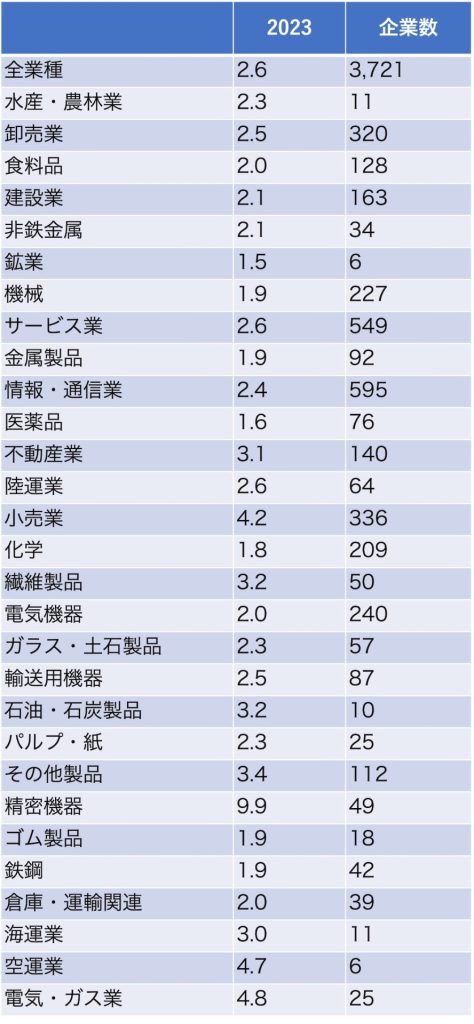

財務レバレッジの適正値・業種別平均値

財務レバレッジの分析は、先述の通り企業の状況や戦略に合わせて個別に分析するべきですが、ここでは一般的な適正値や目安をご紹介します。

財務レバレッジは、一般的には2倍以下が適正値と言われています。

財務レバレッジが高くなっていて、かつそれが戦略的なもの(事業拡大や新規投資をするために意図的に資金調達している)でない場合は、借金経営が常態化していることを意味します。この場合は、適切な財務リスク管理が求められます。

実際には業種によって財務レバレッジの平均値は大きく異なり、先行投資や設備投資が必要かつ重要な業種においては適正値の倍以上が平均値となっています。

このように適切な財務状況は企業の状況や戦略により大きく異なりますので、分析の際は自社の業界の平均値や、競合他社の指標と比較してみてください。

財務レバレッジの業界別平均値(2023年)は、以下の通りです。

参照:Financial-Leverage-Average-2023|ザイマニ

財務レバレッジを効かせるメリット

財務レバレッジを効かせるメリットは、主に次の3つです。

①ROEが上昇する

②企業の成長に繋げることができる

③負債の節税効果

それぞれ詳しく解説します。

①ROE(自己資本利益率)が上昇する

財務レバレッジはROE(自己資本利益率)に連動します。なぜなら、財務レバレッジは、ROEを構成する要素のひとつだからです。そのため、財務レバレッジが高くなれば、必然的にROEも上昇します。

ROEとは、企業が自己資本に対してどれだけ効率的に利益を生み出しているかを示す指標で、計算式は次の通りです。

ROE(自己資本利益率)=当期純利益÷自己資本=売上高利益率×総資本回転率×財務レバレッジ

②企業の成長に繋げることができる

財務レバレッジを活用すると、自己資本だけではできない部分へ資金を投入することが可能になります。設備投資や事業拡大を狙うことは、企業を大きく成長させる機会となるはずです。

新製品・サービスの開発を行いシェアの拡大や新規顧客の獲得を目指したり、新たな市場でシェアの拡大を目指したり、設備投資を行い生産性向上や品質向上・改善を目指したりなど、企業の競争力強化や市場シェアの拡大に繋げていくことができます。

③負債の節税効果

財務レバレッジを効かせる3つ目のメリットは、負債の節税効果です。

債権者に支払う利払いは法人税の対象とならないことから、負債による資金調達は結果として法人税などが減少することになります。これにより、キャッシュフロー改善に繋がり、企業価値が向上します。この効果を「負債の節税効果」といいます。

財務レバレッジを効かせることにより生じる節税効果は、企業の法人税率が高かったり、債務残高が多かったりするほど大きくなります。

財務レバレッジを効かせるデメリット

財務レバレッジを効かせるということは、負債を増やすということになりますので当然デメリットも存在します。主なデメリットは次の3つです。

①財務リスクが高まる

②景気変動に左右される

③金融機関の審査が厳しくなる可能性

それぞれ詳しく説明します。

①財務リスクが高まる

財務レバレッジを効かせるデメリットの一つは、当然ながら財務リスクが高まる点です。

財務レバレッジを効かせるということは負債比率の増加を意味し、企業の財務の安定性を示す指標である自己資本比率は低くなります。

自己資本比率が低い企業は、利益率が下がると、キャッシュフローが悪くなり、返済不能に陥って倒産リスクが高まってしまいます。

財務レバレッジを効かせる決断をする場合は、負債比率の増加に伴うリスクを適切に管理することが重要です。

②景気変動に左右される

景気変動に左右される点も、財務レバレッジを効かせるデメリットの一つです。

景気変動は利益率を大きく左右します。先述の通り自己資本比率が低い企業は、利益率が下がった場合一気に財務リスクが高まってしまいます。

財務レバレッジを効かせる決断をする場合は、景気の悪化を想定し、悪化した場合に備えて予備資金の準備を行っておくことが大切です。

③金融機関の審査が厳しくなる可能性

3つ目のデメリットは、金融機関の審査が厳しくなる可能性がある点です。

財務レバレッジを効かせるということは負債比率が増加するということ。返済リスクがあると金融機関が判断した場合、融資の際の審査がより慎重になる傾向があります。

そのため、財務レバレッジを効かせる判断をした場合は、より正確で信頼性のある決算書を提供することが重要になります。

企業の状況に応じて適切に財務レバレッジを活用しよう

今回は、財務レバレッジの計算式や、数値から経営上の状況をどう判断するべきか、財務レバレッジの適正値や業種別平均値、企業におけるメリット・デメリットなどについて解説しました。

財務レバレッジが高いこと自体は、必ずしも悪いわけではありません。積極的な経営として、事業の成長を加速させるために活用されることもあるからです。

とはいえ、負債比率は増加するので、適切な財務リスク管理を行うことが重要です。企業の状況に応じて、上手に活用していきましょう。

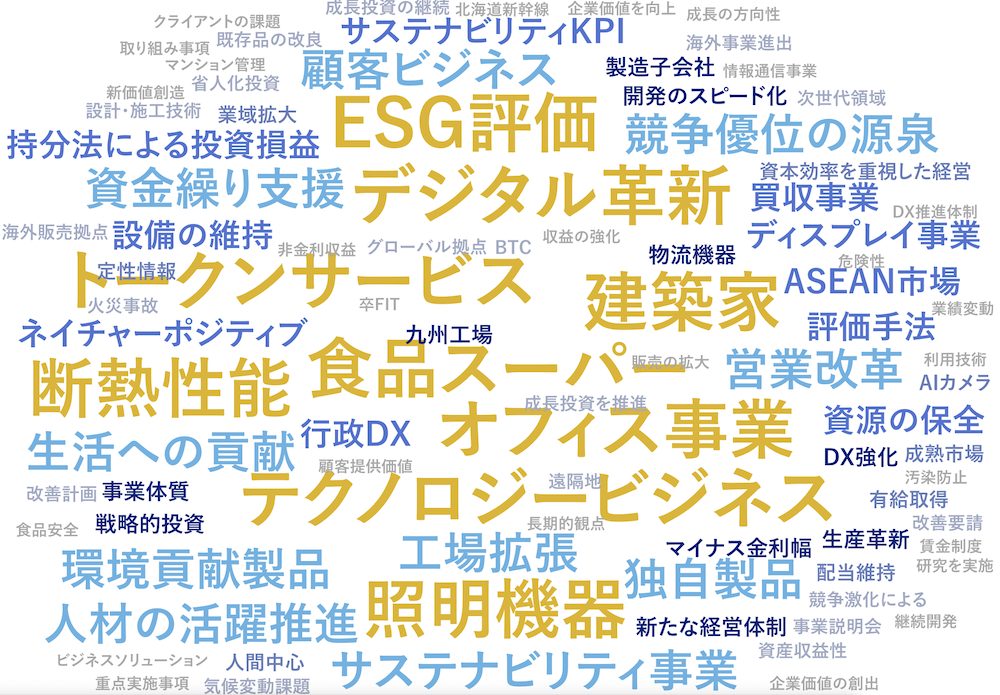

CCReB GATEWAY(ククレブ・ゲートウェイ)のホットワード分析では、今回解説した「財務レバレッジ」など、変化の激しいビジネス環境においてビジネスパーソンとして押さえておきたい重要なキーワードを効率よくチェックすることができます。

会員登録(無料)をするだけですぐにご利用いただけますので、ぜひご活用ください。

ホットワード分析を体験したい方はコチラ

CCReB GATEWAY(ククレブ・ゲートウェイ)ホットワード分析

ビジネスに役立つ情報を無料で収集可能!

会員登録(無料)

監修

ククレブ・マーケティング株式会社 CEO

大手事業法人のオフバランスニーズ、遊休地の活用等、数々の大手企業の経営企画部門、財務部門に対しB/S、P/Lの改善等の経営課題解決を軸とした不動産活用提案を行い、取引総額は4,000億円を超える。不動産鑑定士。

2019年9月に不動産Techを中心とした不動産ビジネスを手掛けるククレブ・アドバイザーズ株式会社を設立。

2021年10月にはデータマーケティング事業を主軸としたククレブ・マーケティング株式会社を設立し、現在に至る。