賃貸型冷凍冷蔵倉庫の現在とこれから ー開発の増加とリスクの考え方、賃料の動向ー

近年、冷凍・冷蔵設備を有する賃貸倉庫の開発計画が相次いで公表されている。その背景として、賃貸型冷凍冷蔵倉庫の需要の高まりが指摘される。本稿では、賃貸型冷凍冷蔵倉庫の需要が高まる要因について整理するとともに、冷凍冷蔵倉庫の開発状況や投資市場における取引状況、常温倉庫と比較した冷凍冷蔵倉庫の賃料水準について記述する。さらに開発・運営上のリスクについても考察する。

3温度帯・冷凍冷蔵倉庫とは

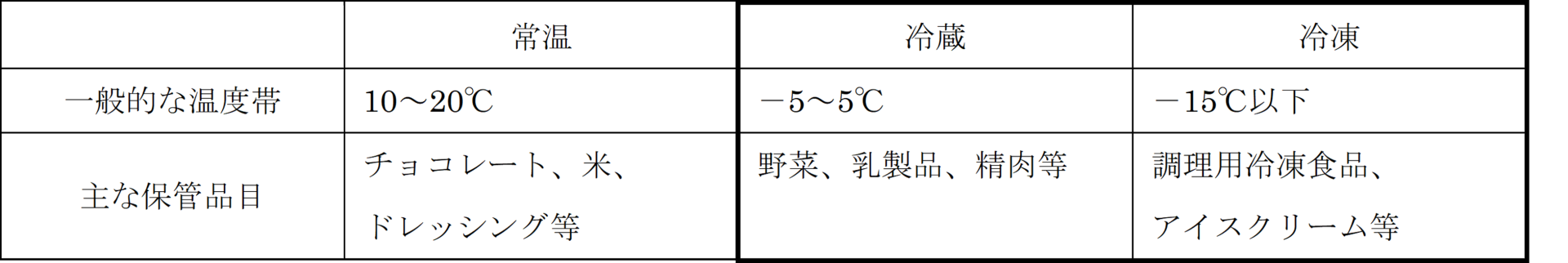

物流業界では、一般的に輸送、保管時の温度帯区分を3温度帯と呼び、「常温」、「冷蔵」、「冷凍」の三つに区分される。各温度帯区分は必ずしも統一されているものではないが、【図表1】にて温度帯ごとの一般的な温度、食品を例とした主な保管品目について示した。本稿では、基本的に【図表1】の「冷蔵」と「冷凍」の保管に対応した設備を有する倉庫を「冷凍冷蔵倉庫」と呼ぶ※1。

【図表1】3温度帯の各温度と食品における主な保管品目

賃貸型冷凍冷蔵倉庫の需要が高まる背景

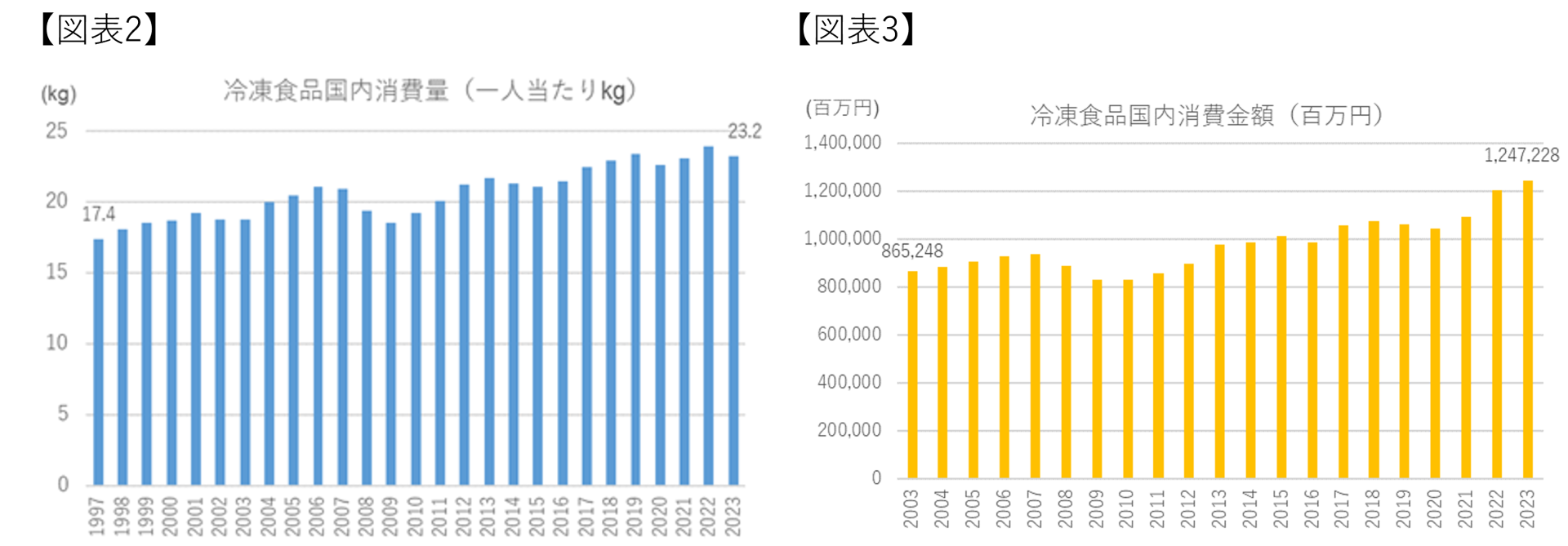

賃貸型冷凍冷蔵倉庫の需要が高まる背景として、まず冷凍食品の消費量増加が挙げられる。近年、共働き世帯や単身世帯の増加等により、冷凍食品の消費が拡大している。冷凍食品の国内消費量(一人当たり)※2について、推移を【図表2】に示した。消費量は2007年から2009年にかけて減少が続いたものの、長期的には増加傾向で推移している。2023年の一人当たり消費量は23.2kgで、1997年比で+33%であった。また、冷凍食品の国内消費金額※3も長期的に増加傾向が続いている(【図表3】参照)。2023年の消費金額は約1.25兆円と2003年以降で最高であった。2003年との比較では、+44%と大幅に上昇した。

一般社団法人 日本冷凍食品協会「国内消費量推移」・「冷凍食品の生産・消費について」を基に(株)ティーマックス作成

2つ目の理由として、既存の冷凍冷蔵倉庫の老朽化が考えられる。国土交通省によれば、冷蔵倉庫は通常築40年を超えると建替えが行われるとされているなかで、2020年4月時点で全国の37%、東京都の34%の営業冷蔵倉庫が庫齢30年以上とされている(国土交通省「物流を取り巻く動向について 令和2年7月」)。現状は冷凍冷蔵倉庫の多くが食品メーカーや食品卸売業者等による自社所有である。老朽化の進行により既存倉庫の建替えや新設が必要となるが、近年の建築費や地価の高騰に加え、いわゆるフロンガス規制により、2030年に向け多額の資金を要する自然冷媒※4を使用した冷凍冷蔵機器への転換が求められることにより建替えは容易ではない。今後は建替えではなく、冷凍冷蔵倉庫の賃貸を検討するケースが増加すると考えられる。建替えの場合でも、長期間に及ぶ建替期間中の営業に必要な代替スペースを確保する必要が生じる。

一般社団法人日本冷蔵倉庫協会によれば、倉庫の収容可能なスペースに対する埋まり具合を示す「庫腹占有率」は2024年3月時点で主要12都市※5:90.4%、6大都市※6:94.2%、東京:102.9%と逼迫した状況にあるが、上記の通り既存施設の建替えは進んでおらず、自社による新設も困難な状況から、収容能力の不足感が強まっている。

このような背景から、これまで以上に賃貸型冷凍冷蔵倉庫の需要は高まっていくと予想される。

冷凍冷蔵倉庫の開発状況、保有・新規取得・譲渡の状況

冷凍冷蔵倉庫に関する動向把握を目的とし、今後の開発状況を整理し、投資市場における取引状況としてJ-REIT各投資法人の冷凍冷蔵倉庫の保有・取得・譲渡の状況を調査した。

主な開発状況は次頁の表の通りである。早くから冷凍冷蔵倉庫を手がけてきた霞ヶ関キャピタルは、「LOGI FLAG TECH 所沢Ⅰ」など賃貸型自動冷凍倉庫の開発も行っている。さらに荷主の荷物を-25℃で一定期間保管する「冷凍保管サービス」も2024年秋に開始予定である。日本GLPは「GLP神戸住吉浜」の開発をモデルケースとして、冷凍冷蔵マルチテナント型物流施設の標準化と、賃貸型冷凍冷蔵物流マーケットの拡大を目指す。また、東急不動産は大阪府で計画中の2物件を皮切りに冷凍冷蔵倉庫事業に本格参入した。下表以外でも、ラサール不動産投資顧問とNIPPOのSPCが名古屋市で計画している「岩塚物流施設(仮称)」では、1階を冷凍冷蔵のための設備を設置しやすい建物仕様とするなど、冷凍冷蔵テナントを見込んだ開発も見られた。

これまで賃貸冷凍冷蔵倉庫の開発は、シングルテナントかつBTS型※7が大半を占めていたが、その主な開発からは、マルチテナントへの賃貸に対応する物件も増加傾向にあることがわかる。

主な開発計画

企業のリリースやHP等を基に(株)ティーマックス作成

保有状況に関し、J-REIT保有の冷凍冷蔵倉庫(ここでは実際の冷凍冷蔵設備の有無に関わらず、冷凍冷蔵対応可の物件を含む)は約60件で、全物流倉庫に占める割合は約10%であった。保有物件の立地は都市部周辺に集中しており、三大都市圏に約8割が存する。また、保有物件でマルチテナント対応型の倉庫は4割弱と見られるが、複数の入居テナントが現況で冷凍冷蔵倉庫を使用している事例は極めて少ない。複数テナントが入居する場合であっても、倉庫の一部区画のみ冷凍冷蔵機能を有し、当該部分(加えて常温倉庫の一部区画)を1テナントへ賃貸し、他の常温倉庫部分は別テナントへ賃貸しているケースが多い。また、複数の棟から構成される物件だが、一つの棟のみ冷凍冷蔵倉庫かつ1テナントへ賃貸され、実質一棟貸しのケースも見受けられる。

冷凍冷蔵設備の資産区分に関しては、テナント資産の物件が多数とみられる。オーナー資産と判断される例としては、テナントが持ち込んだ冷凍冷蔵設備をテナント退去時に交渉により取得したケースがある。

取得・譲渡について、物件の一覧を表にまとめた。J-REITの2021年以降の取得(増築を含む)は8物件が確認されたが、一方で譲渡はREITの創設以来で1物件にとどまっている。冷凍冷蔵倉庫が長期にわたって保有されていることが窺える。

J-REITの取得(2021年以降)

.png)

J-REITの譲渡(2008年以降)

.png)

各投資法人、企業のリリースやHP等を基に弊社作成

常温倉庫と比較した冷凍冷蔵倉庫の賃料水準

全国に所在する、冷凍冷蔵倉庫(冷凍冷蔵設備を有する倉庫)の契約賃料(予定賃料等を含む)を収集し、常温倉庫の賃料水準との比較を行った。事例を全館冷凍冷蔵倉庫、一部冷凍冷蔵倉庫、冷凍冷蔵設備の設置に対応したもの(冷凍冷蔵設備はテナントが設置)の3区分に分類し把握した。それぞれの契約賃料の加重平均をa.、建物全体を常温倉庫と仮定した場合の相場賃料の加重平均をb.、a.契約賃料とb.常温相場賃料の比較a.÷b.を【図表4】に示した。

契約賃料は、全館が常温倉庫の場合を1とすると、全館冷凍冷蔵が1.87倍、一部冷凍冷蔵が1.39倍、冷凍冷蔵設備の設置に対応したものが1.13倍となった。オーナー資産で冷凍冷蔵設備を設置する場合、建築費や設備の維持・更新費用が高額となるため(後記)、これらのコストを反映した契約賃料となっている。また、テナントが冷凍冷蔵設備を設置する場合でも、防熱対策や有効天井高の確保等のため、常温倉庫と比べて躯体の建築コストが高額となるため、これを反映した賃料設定が行われる。なお、全館冷凍冷蔵倉庫や一部冷凍冷蔵倉庫の開発業者へのヒアリングによれば、開発コストの増加分を概ね適切に賃料へ転嫁できているとのことである。

【図表4】常温倉庫に対する冷凍冷蔵倉庫の契約賃料

開発・運営上のリスク

これまで述べたように、今後賃貸型冷凍冷蔵倉庫の需要は高まると予想されるが、賃貸型の冷凍冷蔵倉庫はシングルテナントかつBTS型で、建築当初から入居予定のテナントの要請により開発されたものが大半である。その理由として、以下のような冷凍冷蔵倉庫特有のリスクが考えられる。

1.【開発上のリスク】常温倉庫と比較して建築費や設備の維持・更新費用が高額である

冷凍冷蔵倉庫の開発業者へのヒアリングによれば、全館冷凍冷蔵倉庫の建築費(設備の設置費用を含む)は、常温倉庫の約2倍程度になるとのことである。設備の更新の際も多額の費用が必要となるため、賃料に転嫁しなければ投資の採算性が合わなくなる。とはいえ、近年は建築費に加え都市部を中心に地価も上昇しており、東京臨海部など物流立地の一等地では開発素地も高額で、開発費用を賃料へ完全には転嫁できないケースも想定される。

2.【運営上のリスク】入居テナントの業種が限られ、倉庫としての汎用性に欠ける

冷凍冷蔵倉庫の入居テナントは、業種が食品・飲料品卸売業者、医薬品メーカー、ネットスーパー、半導体関連企業等に限定され、その他は入居テナントになりにくく、運営上のリスクとなる。実態として、複数のテナントが入居する場合、業種は食料品関係がほとんどである。

また、冷凍冷蔵設備を備えた区画は常温倉庫としてすぐに賃貸できず、設備がオーナー資産の場合は、多額の改装費用や未収入期間が発生する。可変温度帯仕様でなければ入居テナントに応じた温度設定ができず、一度テナントが抜けるとリテナントが難しく、常温倉庫と比較して汎用性に欠ける側面がある。

これらのリスクから、以前は賃貸型冷凍冷蔵倉庫の開発はシングルテナントかつBTS型のものが中心であった。そのため、投資市場における取引利回りも常温倉庫よりもやや高い傾向にある。しかし、近年は可変温度帯の冷凍冷蔵設備をオーナーが導入し、汎用性を高めた倉庫の開発も増加しており、賃貸需要の増加からもマルチテナント対応型倉庫を開発・運営するハードルは従来よりも低下していると考えられる。今後、マルチテナント対応型の冷凍冷蔵倉庫の増加により、常温倉庫との利回り差は縮小に向かうと考えられる。

***

冷凍冷蔵倉庫は常温倉庫と比べて特有のリスクを有する。しかし、賃貸型冷凍冷蔵倉庫の需要は今後さらに高まることが予想されるなか、デベロッパー各社は冷凍冷蔵倉庫の開発を積極化させており、マルチテナント対応型の物件の開発も増えつつある。こうした動きがさらに進めば、冷凍冷蔵倉庫の収容能力不足の課題の解消や、自然冷媒を用いた冷凍冷蔵設備への転換による地球温暖化の抑制に繋がるとともに、投資市場における投資対象としての優位性も高まることが予想される。

足元では首都圏を中心に物流施設の空室率がやや高い状況にあり、慎重な姿勢をとる投資家も見られるなか、賃貸型冷凍冷蔵倉庫は大きな可能性を有しており、その存在感が高まることに期待したい。

※1.なお、一般社団法人冷蔵倉庫協会は、10℃を超える倉庫を普通倉庫、10℃以下を冷蔵倉庫とし、さらに冷蔵倉庫について-18℃~10℃を冷蔵、-18℃以下を冷凍と温度帯で分類している。また、倉庫業法施行規則では、10℃以下を一律で「冷蔵倉庫」と呼んでおり、冷蔵倉庫と冷凍倉庫は分けられていないが、温度帯は、令和6年4月1日施行の「倉庫業法第三条の登録の基準等に関する告示」において、C3~C1級、F1~F3級、SF1~SF4級の計10区分に分類され、このうちF1~SF4級(すなわち-18℃以下)を冷凍倉庫と捉えていると考えられる。

※2.消費量は「冷凍食品国内生産量」・「冷凍野菜輸入量」・「調理冷凍食品輸入量」の合計

※3.消費金額は「冷凍食品国内生産額」・「冷凍野菜輸入額」・「調理冷凍食品輸入額」の合計

※4.アンモニア(NH3)、二酸化炭素(CO2)、水(H2O)、空気、炭化水素(HC)等

※5.東京、大阪、名古屋、福岡、札幌、仙台、広島、横浜、川崎、船橋、神戸、松山

※6.東京、大阪、名古屋、福岡、横浜、神戸

※7.Build To Suitの略語で、入居予定の特定テナントの要望に応じて物流施設を建築する形態をいう

免責事項

レポートは、投資判断のための情報提供を目的としたものであり、投資勧誘や特定の銘柄への投資の推奨を目的としたものではありません。内容は現時点での判断を示したに過ぎず、データ及び表現などの欠落、誤謬などにつきましては責任を負いかねますのでご了承ください。当レポートのいかなる部分もその権利は株式会社ティーマックスに帰属しており、電子的または機械的な方法を問わず、無断で複製または転送などを行わないようお願いします。

株式会社ティーマックスは、累計2万件の不動産デューデリジェンス実績をもつ不動産評価会社です(不動産鑑定業 東京都知事(4)第1823 号)。

不動産評価のリーディングカンパニーとして、全国のオフィス、住宅からオペレーショナルアセットまで多様な投資用不動産の評価サービスを提供すると同時に、調査研究事業では不動産投資インデックスの開発・配信や、不動産マーケット全般の調査・分析を行っています。

その他のレポートは株式会社ティーマックスのホームページ「レポート」で公表しています。

<提供:本件に関するお問い合わせ>

株式会社ティーマックス

不動産戦略室

〒100-0011 東京都千代田区内幸町2-2-1

日本プレスセンタービル

TEL:03-5501-2950 FAX:03-5501-2951

E-Mail:ff_t@tmaxv.co.jp