キャピタル・アロケーション(資本配分)とは?開示が求められる背景や、日本企業の取り組みの実態と課題、企業事例をわかりやすく解説

近年、「キャピタル・アロケーション(資本配分)」を開示する上場企業が増えています。

キャピタル・アロケーション(資本配分)とは、企業の資金をどのように設備投資やR&D、M&A、株主還元などに充てるか方針を示すものです。

本記事では、キャピタル・アロケーションの概要や、日本企業における開示企業の増加率、開示が求められている背景、適切なキャピタル・アロケーションが企業にもたらすメリット、日本企業におけるキャピタル・アロケーションの実態と課題などを分かりやすく解説します。

記事の後半では、適切なキャピタル・アロケーションにより企業価値を創造している先進企業の事例も多数ご紹介していますので、ぜひご一読ください。

キャピタル・アロケーション(資本配分)とは

キャピタル・アロケーション(資本配分)とは、内部・外部から調達した資金をどのように設備投資やR&D(研究開発)、M&A(合併・買収)、株主還元などに充てるか方針を示すものです。

キャピタル・アロケーションは大きく「投資」と「資本還元」の2つに分類できます。「投資」は設備投資やR&D、運転資金などの内部投資やM&A、「資本還元」は配当や自社株買いといった株主還元や、負債返済が該当します。

キャピタル・アロケーションは企業価値創造に直結するため、投資家の関心が非常に高い項目です。そのため、企業の経営戦略として重要性が増しています。

キャピタル・アロケーション(資本配分)を開示する企業は増加傾向

ここ数年で、「キャピタル・アロケーション(資本配分)」を開示する上場企業が急増しています。

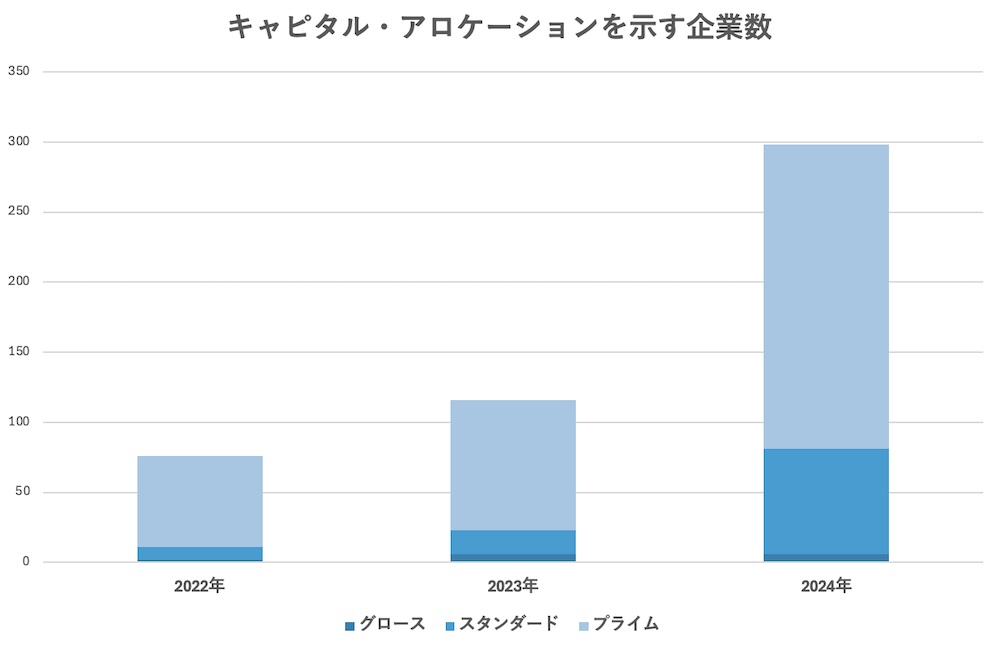

当グループであるククレブ・マーケティング株式会社が提供する統計用データ作成サービス「CCReB Clip」を用いて上場企業の経営計画を分析したところ、2024年に資金の配分方針を示した企業数は298社と2023年の114社を大きく上回りました。

このうち東証プライム企業が217社と全体の約73%を占めており、スタンダード企業は75社(25%)、グロース企業は6社(2%)と、これまでキャピタル・アロケーションを開示するのは大企業が多かった中、中堅企業にも裾野が広がっていることが分かります。

【CCReB Clip】

キャピタル・アロケーションの開示が求められている背景

なぜ、これほどまでにキャピタル・アロケーションを開示する企業が増えているのでしょうか。

これには、東京証券取引所が、2023年3月にプライム市場及びスタンダード市場の全上場会社を対象として「資本コストや株価を意識した経営の実現に向けた対応について」という要請を行ったことが影響しています。

日本企業の多くはこれまで、PL(損益計算書)の売り上げや利益水準を重視する傾向が強くありました。しかしながら、資本効率を改善するためにはBS(バランスシート)をベースとした、資本コストや資本収益性を意識した経営の実践が必要です。

自社が資本コストや資本収益性を意識した経営を実践するのはもちろんのこと、そのような経営姿勢にあることを投資家に対して明示するためにも、キャピタル・アロケーションを開示する企業が増えているのです。

適切なキャピタル・アロケーションが企業にもたらすメリット

キャピタル・アロケーションを重視しているのは、投資家だけではありません。資本効率を改善する適切なキャピタル・アロケーションが企業価値に直結していることは、グローバルの経営者も理解しています。

大手コンサルティングファームEYの調査によると、組織的にキャピタル・アロケーションに対応した企業のうち、65%のCFO(最高財務責任者)が「同業他社よりも多くの企業価値を創造した」と考えていることがわかっています。

参照:“Is your capital allocation strategy driving or diminishing shareholder returns?”|EY(2018)

キャピタル・アロケーションは積極的に変更する方が企業価値の創造につながる

また、米マッキンゼーの調査によると、事業間でのキャピタル・アロケーションを変更する水準が高いほど、TSRが高くなっていることがわかっています。TSRとは、投資家に対する総合的なリターンを測定する指標のことです。

変更水準が上位3分の1の企業は、下位3分の1の企業と比較して、15年間のTSRが30%も高くなっているといいます。

このように、毎年同じような配分をするのではなく、自社の状況に応じて、適宜適切なキャピタル・アロケーションへと積極的に変更することが、持続的に企業価値を創造していく上でとても重要となります。

参照:“How to put your money where your strategy is”|McKinsey on Finance(2012)

日本企業におけるキャピタル・アロケーションの実態と課題

では、日本企業におけるキャピタル・アロケーションの実態はどのようになっているのでしょうか。

日本企業におけるキャピタル・アロケーション(資本配分)の特徴を分析した研究『日本企業の資本配分と資本コスト経営』を参考に解説します。

キャピタル・アロケーションの国際比較

一橋大学の教授であり、企業価値評価を専門とする加賀谷哲之氏の研究では、Tobin Q(企業のエンタープライズバリューを資産の再調達原価で割った数値)とROICがともに高い企業群を「価値創造」群、Qは高くROICが低い企業群を「還元・回収」群、Qは低くROICが高い企業群を「成長」群、QもROICともに低い企業群を「改革・再生」群と定義した上で、キャピタル・アロケーションの国際比較(23カ国)を行なっています。

同研究によると、日本は他国と比べて「改革・再生」群の比率が最も高く、上場企業の32.2%が属しています。

一方で、「価値創造」群は11.1%で23カ国22位と、韓国に次いで低い水準でした。また、「成長」群は6.1%で同21位と南アフリカ、マレーシアに次いで低い水準にあります。「価値創造」群と「成長」群を合わせた場合、日本は17.2%とアメリカなどの半分以下であり、最下位のポジションであることが分かりました。

また、同研究では、上場企業が「価値創造」群、「還元・回収」群、「成長」群、「改革・再生」群それぞれに対してどれほどの金額を投資しているのかについても述べられています。

日本は「価値創造」群による資本的支出等は全体のわずか10%に過ぎず、「改革・再生」群はその2.5倍にあたる26%の資金を活用していることが示されています。

一方、米国は「価値創造」群が全体の44.3%と、4つの群の中における割合が9割を占めていました。

これらの結果からわかるのは、日本は収益性が低く、成長に対する期待が小さな「改革・再生」群に多くの長期投資を行っており、収益性も成長に対する期待も高い「価値創造」群、「成長」群への長期投資が相対的に小さいということです。

なぜ、日本企業は資本生産性が低い企業でも一定の資金を留保できるのか?

なぜ日本では「価値創造」群に属する企業の長期投資の割合が低く、「改革・再生」 群に属する企業の割合が高い状態が継続しているのでしょうか。

同調査では、「資本市場のメカニズムに基づけば、「改革・再生」群に属する企業の長期投資の割合が大きい状態は持続しにくいはずだが、日本では低収益性、低成長性でも安定的に資金を確保・維持できるメカニズムが企業経営に確立されているからに他ならない」といった見解が述べられています。

ここで述べられているメカニズムとは、2つあります。

1つは、「安定的な株主還元政策」です。

日本企業は他国とは異なり、有配企業が多数を占める反面、配当性向3割に固執しているケースが多いといいます。成長機会に対する高い評価を得ていない場合でも、低い資本生産性に基づき創出された利益の3割を配当することで、株主に対する説明責任を果たしていると考える経営者が相対的に多いのだそうです。結果として、資本生産性が低く、成長機会が多くない企業でも一定の資金を留保し、長期投資に割り当てることが可能となっています。

2つ目は、「多角化戦略」です。

日本企業は他国企業と比べて多角化していますが、多角化の程度が高いほど、有利子負債の調達能力が高まることが分かっています。また、金融危機など外部からの資金調達が困難になっている状況にあるほど、多角化企業は価値創造を実現できることも研究により明らかになっています。仮に収益性が低く、成長機会がそれほど多くなくとも、多角化している他部門から資金を確保することが可能なため、結果として長期投資を持続できる可能性が高まるのです。

日本企業の「2つの方針」がもたらす経済への影響

上記の日本企業の安定的な株主還元と多角化方針は、企業の継続能力やリスクや危機に対するレジリエンスを高めていることが推測されます。

一方で、そうした取り組みは資本市場が従来行っている「より収益性が高く、成長性が高い企業に資本を優先的に配分し、経済全体の付加価値創造を効果的に実践する」といった機能を弱体化させ、日本経済の低迷に結びついているとも言えます。

この研究は2020年に公表されたものなので、ここ数年でキャピタルアロケーションを開示する企業数が急増していることを考慮すると上記の分析結果よりも価値創造群や成長群に対する投資の割合も増えているでしょう。

例えばリコーグループは、2020年より成長投資の展開とともに資本収益性を意識した経営体質づくりを進めており、成長投資の領域として「事業成長のためのM&A投資」、「経営基盤の強化」、「新事業ドメイン創出への投資」の3つを設定しています。2025年度までに総額5,000 億円の成長投資を目指しており、TSR拡大を通じた企業価値の最大化を実行しています。

しかしながら、東京証券取引所が2024年11月に「資本コストや株価を意識した経営」に関する「投資者の目線とギャップのある事例」の公表を行ったことを考慮すると、資本コスト経営を推進している企業の割合はまだまだ高くないのかもしれません。英投資ファンドのアセット・バリュー・インベスターズ(AVI)の坂井一成・日本調査責任者は、「場当たり的な株主還元など表面的な施策のみの開示は改善されるべきだ」とこの事例の公表に共感する旨を述べています。

近年のESGやステークホルダー理論といった要素に対して、株主に重きを置いた経営を推進することを疑問視する声や、新型コロナウイルス感染拡大時のような外的ショックに備えてレジリエンスを高めることを優先すべきという議論もありますが、日本企業の「現状維持」の経営は経済成長を停滞させてしまうでしょう。

参照:リコーグループ統合報告書2024|リコーグループ

参照:リコーグループ統合報告書2022|リコーグループ

日本企業に今後求められていること

既出の同研究で、加賀谷氏は『重要なのは、「株主vsマルチステークホルダー」、「平時における資本生産性vs有事における財務健全性」といった二律背反に陥ることなく、高次元でそれらを両立させる経路を模索し続けることにある』と述べています。

日本企業には、「持続可能性」という観点であらゆる要素とのバランスを取りながら、資本コスト経営自や資本収益性を意識した経営を実践することが求められているのです。

参照:加賀谷哲之|「日本企業の資本配分と資本コスト経営」|月刊資本市場2020.9(No. 421)

キャピタル・アロケーションの企業事例

ここからは、適切なキャピタル・アロケーションにより企業価値を創造している先進企業の事例を2社ご紹介します。

キャピタル・マネジメントを理解し、実行していきたいと考えている経営層や担当者の方はぜひ参考にしてください。

オリンパス株式会社

経営危機を機にキャピタル・アロケーションを変更し、再生を果たしたオリンパス株式会社の事例をご紹介します。

同社は、2011年に不正会計が発覚し経営危機に陥りました。以降、営業利益率が20%前後と高水準であった医療事業に経営資源を集中します。2011年には設備投資とR&D投資の総額の約5割が医療事業に配分されていましたが、2019年度にはその比率が7割超へと大幅に増加しています。

一方、かつて市場を牽引した映像事業を2020年に投資ファンドの日本産業パートナーズ(JIP)へ売却しています。

これにより、同社の株価は不正会計発覚後の253円(2011年12月末)から、2,344円(2025年1月7日)へとなっており、約9.3倍となっています。

経営危機をきっかけにキャピタル・アロケーションを変更し、事業縮小と追加投資をバランスよく実行した企業再生の優れた事例の一つと言えるでしょう。

参照:株価チャート|オリンパス株式会社

参照:手島直樹著『経営者こそ投資家である 企業価値創造のためのキャピタル・アロケーション』(日本経済新聞出版)

キリンHD

キリンHDはコーポレートガバナンス改革以前から資本コストを意識した経営を実践しており、この分野における先進的な企業です。

同社のキャピタル・アロケーションの最大の特徴は、積極的なM&Aです。かつてはグローバル化を推進し、アジア、オセアニア、ブラジルの企業を買収してきました。現在は、主に健康分野及び医薬分野の強化に向けてM&Aを実施しています。

同社の20年間のキャピタル・アロケーションの累計額は、内部投資(資本投資及びR&D)が4割、M&A関連が3割、残りが資本還元となっています。資本還元では負債の返済が株主還元を上回っており、積極的に負債を活用していることが分かります。

参照:手島直樹著『経営者こそ投資家である 企業価値創造のためのキャピタル・アロケーション』(日本経済新聞出版)

キャピタル・アロケーションが企業価値創造のカギを握る

今回は、キャピタル・アロケーションの概要や、日本企業における開示企業の増加率、開示が求められている背景、適切なキャピタル・アロケーションが企業にもたらすメリット、日本企業におけるキャピタル・アロケーションの実態と課題、キャピタル・アロケーションの企業事例を解説しました。

キャピタル・アロケーションは企業価値創造に直結するため、投資家の関心が非常に高い項目です。2024年には日経平均株価が34年ぶりに高値を更新するなど、日本企業は変革の最中にあります。

企業の経営戦略としても重要性が増している今、本記事が御社のキャピタル・アロケーションの見直しや変更を検討する際の参考になりましたら幸いです。

「CCReB GATEWAY」では、ビジネスパーソンとして押さえておきたい重要なキーワードを効率よくチェックすることができる「ホットワード分析」や、上場企業のプレスリリースを簡単に検索できる「IRストレージ」など、忙しいビジネスリーダーをサポートするコンテンツを多数ご用意しております。

会員登録(無料)をするだけですぐにご利用いただけますので、ぜひご活用ください。

監修

ククレブ・マーケティング株式会社 CEO

大手事業法人のオフバランスニーズ、遊休地の活用等、数々の大手企業の経営企画部門、財務部門に対しB/S、P/Lの改善等の経営課題解決を軸とした不動産活用提案を行い、取引総額は4,000億円を超える。不動産鑑定士。

2019年9月に不動産Techを中心とした不動産ビジネスを手掛けるククレブ・アドバイザーズ株式会社を設立し、2024年11月に創業から5年で東証グロース市場に上場。

データマーケティング事業においては2021年10月にククレブ・マーケティング株式会社を設立し、現在に至る。